6つの基本知識02

不動産投資の

メリット

長期で安定した資産運用を行うことが不動産投資の大前提です。その結果、年金対策などの恩恵を受けられるだけでなく、不動産投資ならではの様々なメリットがございます。

Merit01資産運用

不動産投資には大きく分けて2つの収益獲得方法があります。

- 購入した物件を賃貸し、毎月の家賃収入を得る方法(インカムゲイン)

- 適切なタイミングで物件を売却し、売却益を得る方法(キャピタルゲイン)

「貸して」収益を得る

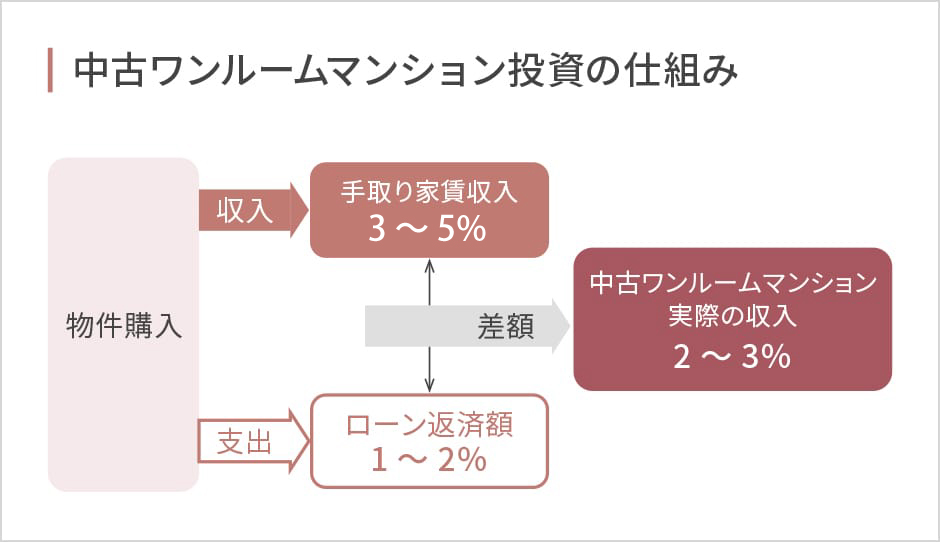

最も一般的なのが、1室を購入し入居者に貸し出す方法です。賃貸需要の高いエリアに物件を購入することで長期的、安定的に家賃収入を得ることが可能です。

ローンを活用して購入する場合は、毎月の家賃収入をローンの返済に充てることで他人資本(ローンと家賃)で、自分自身の資産を構築することが可能です。

「売って」収益を得る

購入した物件を適切なタイミングで売却することで、売却益を得る方法です。資産価値の高い物件を購入することで、大きな売却益を得られる可能性は高くなります。

売却のタイミングは、景気が上向きで不動産価格が上昇傾向にあるときや、家賃で返済している「借入元金」が減っていくことで、「売却額」との間に利幅が生まれる場合などがあげられます。

Merit02老後の年金対策

不動産投資なら、他の私的年金と比べ、現役時代の負担が少なく私的年金の準備ができます。

老後の現実

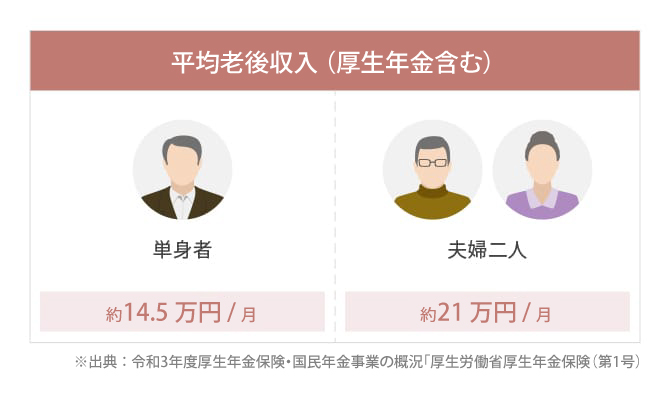

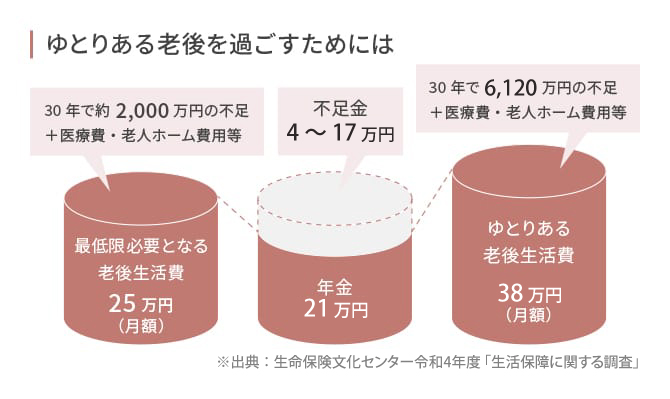

定年退職後の夫婦が「ゆとりある生活」を送るためには約38万円以上が必要だと言われています。一方で、平均的な1カ月の公的年金給付金は夫婦2人分で約21万円です。

つまり、ゆとりある生活を送るためには、公的年金だけでは約17万円の赤字となります。他人ごとではない老後に備えて、今から準備をしていくことをお勧めいたします。

不動産収入のある老後生活

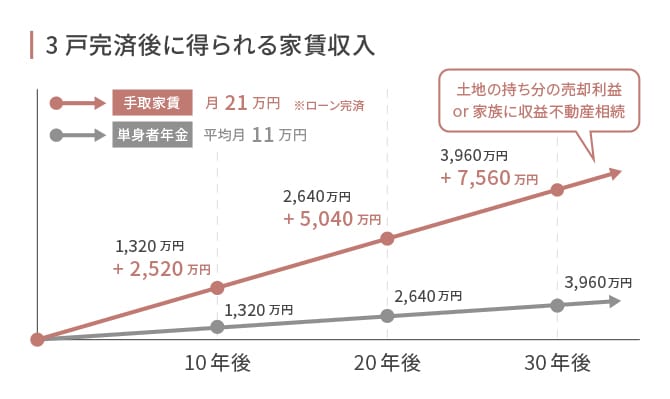

公的年金だけでは老後の生活に不足や赤字が発生してしまう可能性が高く、今のうちから準備をしておく必要があります。

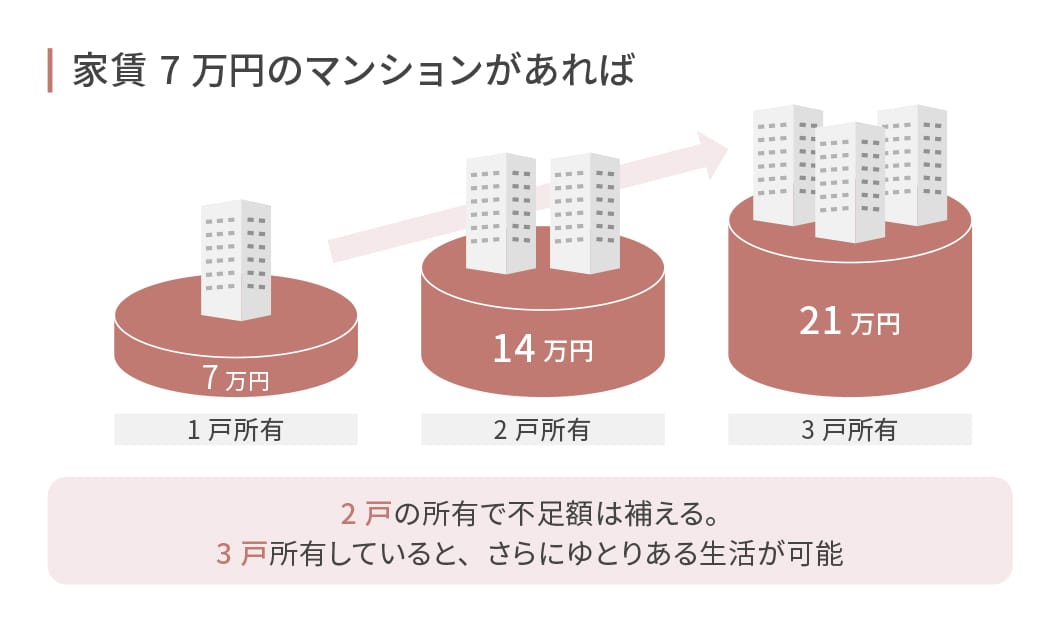

東京中古ワンルームを所有することで老後も生活水準を落とさず、ゆとりある老後を過ごすことができます。

※計算を簡略化するためシミュレーションにあたっては家賃変動や空室、設備交換費などは考慮しておりません。

老後に備えてコツコツ準備してきた人が

豊かな老後を実現できます。

日本人の寿命の延び、退職金の減少、年金支給額の減少。

これら3つが加速するなか、金融庁も2019年6月に報告書を発表し「老後2,000万円不足問題」が日本中で話題になりました。

誰の人生にも必ず訪れる「退職」と「老後」という将来に備えて計画的に準備することが、豊かな人生を過ごすうえで欠かせない要素となってきます。

定年後、夫婦で毎月旅行に行ったり、趣味や外食を楽しんだり、孫にプレゼントをしたりと、老後生活を満喫するには現実的に『お金』が必要になってきます。

また、老人ホームや医療費の確保など、なくてはならないお金の準備も必要になってきます。

老後2,000万円不足問題は都心の中古マンションを持つことで解決が可能です。

Merit03万が一の時の生命保険効果

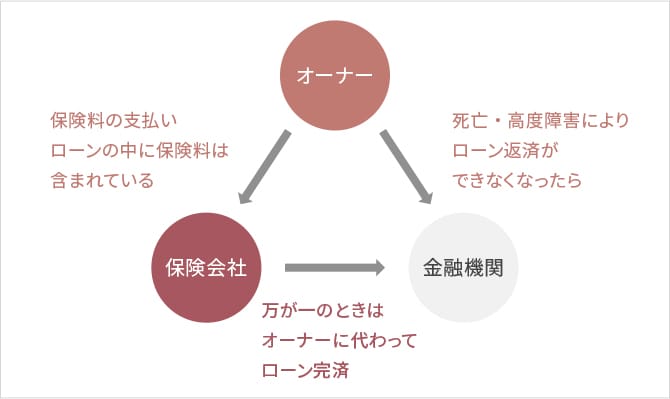

投資用物件を現金ではなくローンで購入するもう1つのメリットは、団体信用生命保険への加入です。

この保険により、本人が死亡または高度障害になった場合に、本人に代わって残りのローンをすべて保険会社が完済してくれる仕組みになっています。

万が一のことがあったとき、遺された家族が金銭面においては何の不安もなく今まで通りに生活をしていくために、「団体生命信用保険」は家族への”安心”の役割を担っています。

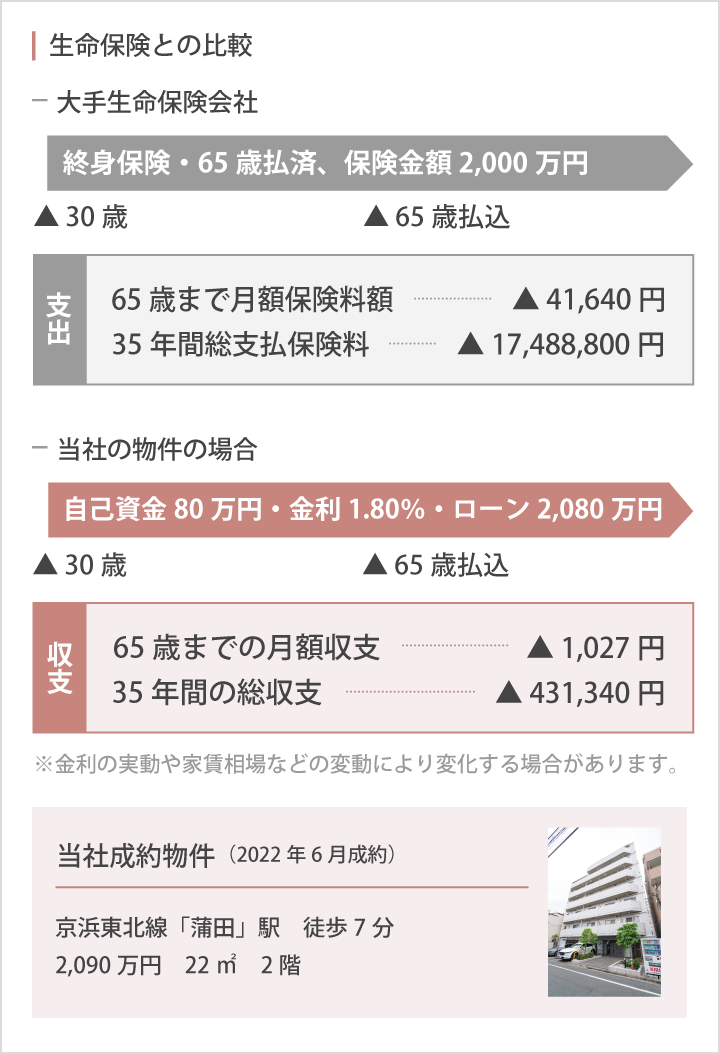

生命保険の代わりになる

一般的に、生命保険に加入するには毎月の保険料の支払いが必要ですが、マンション投資は家賃収入を得ながら万が一の保障をつくることができます。生命保険料はローンの金利の中に含まれているので、不動産投資ならではの実質無料の生命保険といえます。

資産形成しながら家族を守る

ローン返済中に万が一の事態(死亡または高度障害)となった場合は、保険適用によりその後の返済が免除されることになりますので、万が一の時にご家族に資産(物件)とその後の家賃収入を遺せます。また、相続後に売却して、まとまった現金を得るということも可能です。

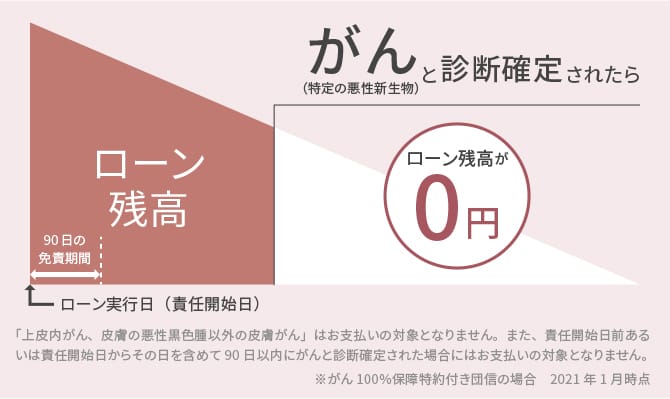

がんと診断された場合にも

更に、近年では死亡保障、高度障害保障に加えて「がん団信」にも加入できるようになりました。がんの進行ステージに関係なく、がんと確定した時点でローンの残高が0になり(がん100%保障特約付き団信の場合)、毎月まとまった家賃が入ってくるようになります。

※がん団信は、すべてのローン会社で加入できるわけではありません。

※A-MAXの提携ローンを活用することで、がん団信に加入できます。ただし、年齢や健康状態により加入できない場合もございます。

Merit04インフレ対策として

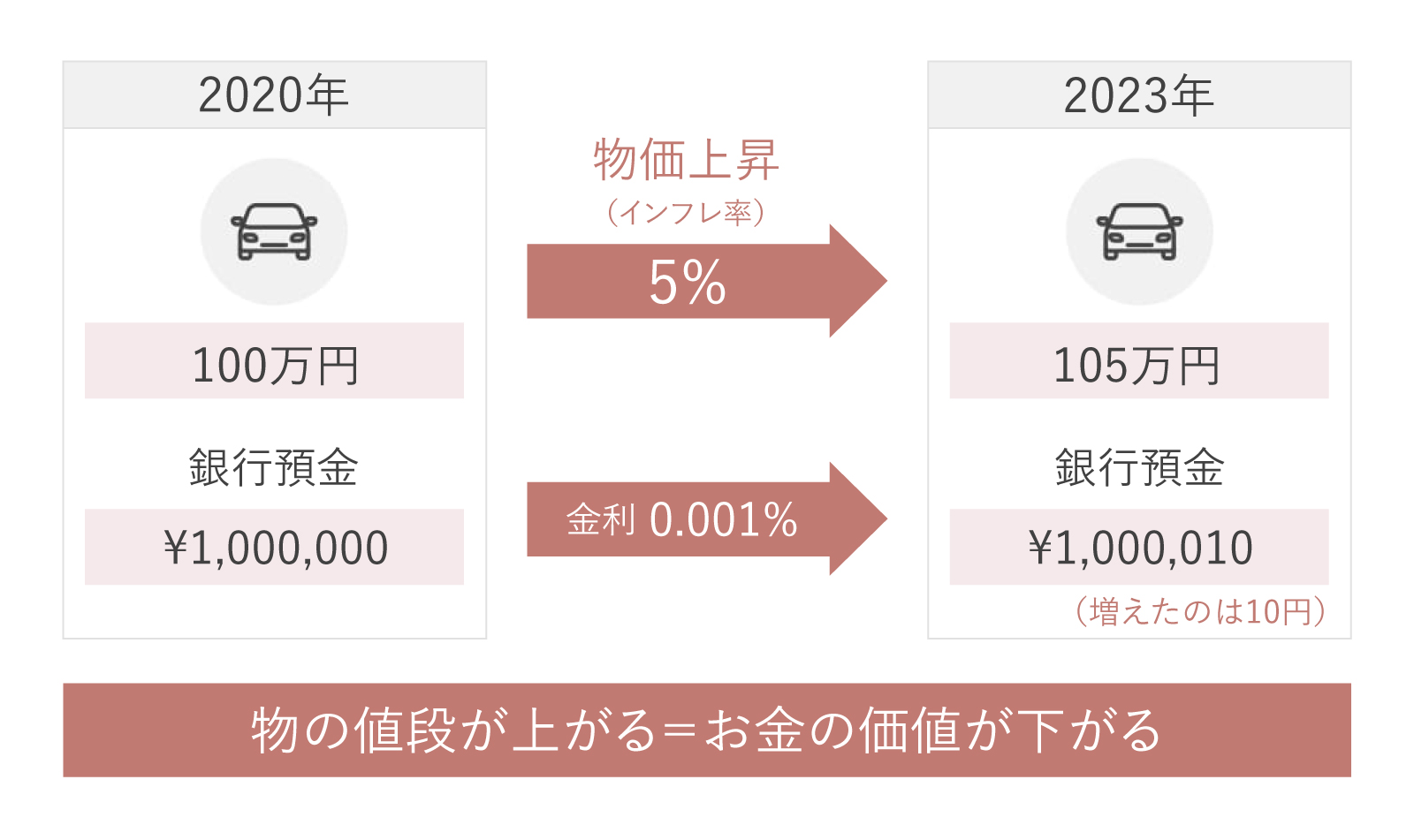

日本銀行(日銀)が掲げる、年2%の物価上昇目標。普段から意識する人は少ないですが、この物価上昇が続けば、私たちの生活に大きな影響を与えます。生活を苦しくする恐れのあるインフレリスクは、好立地の不動産を所有することで対策することが可能です。

日本の歴史はインフレの歴史

インフレとは「物の価値が上がり、相対的にお金の価値が下がること」を指します。

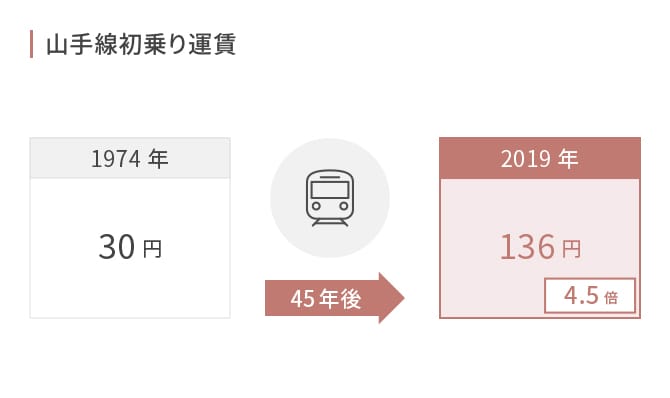

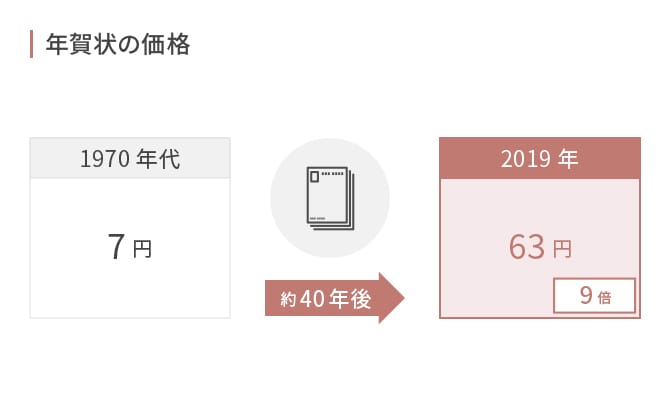

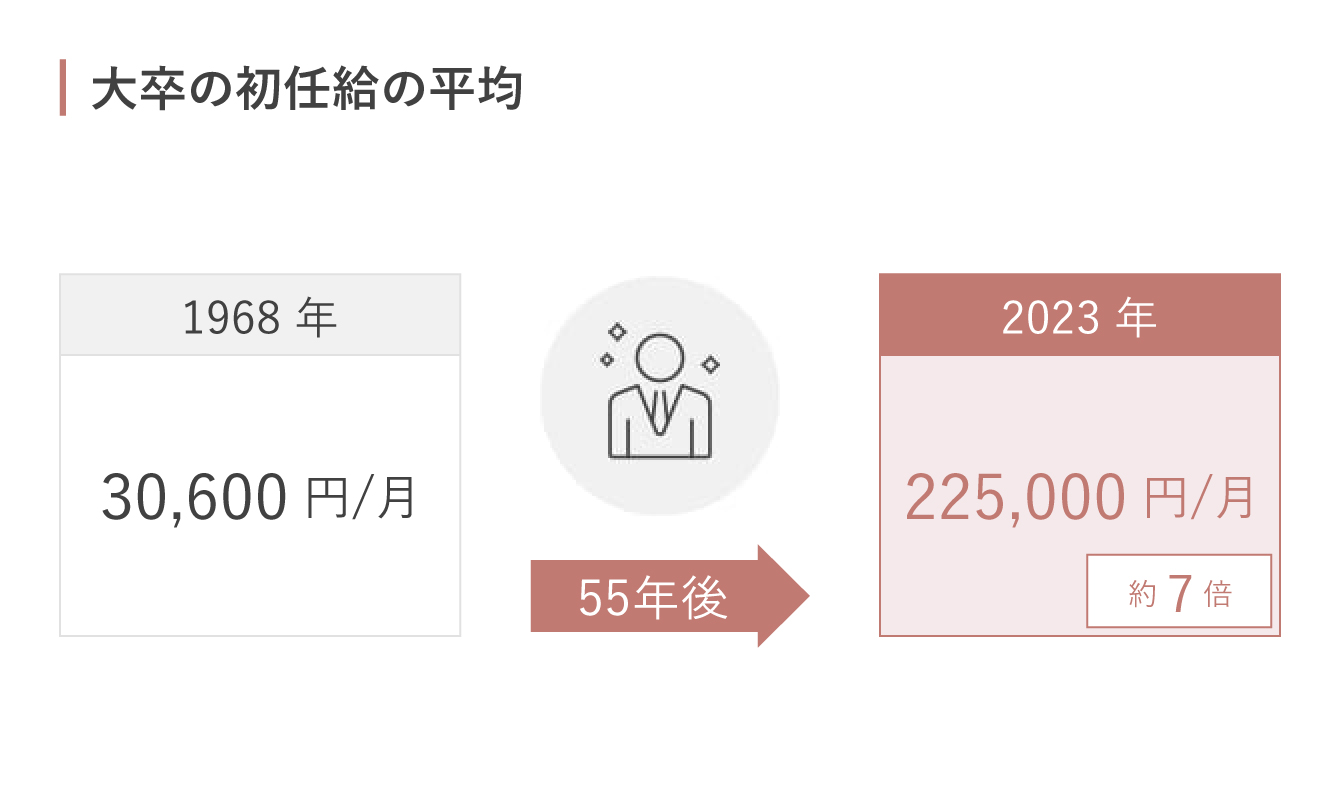

過去数十年で物価が変わった事例

1967年~2017年の50年間で消費者物価指数は約3.8倍に上昇している

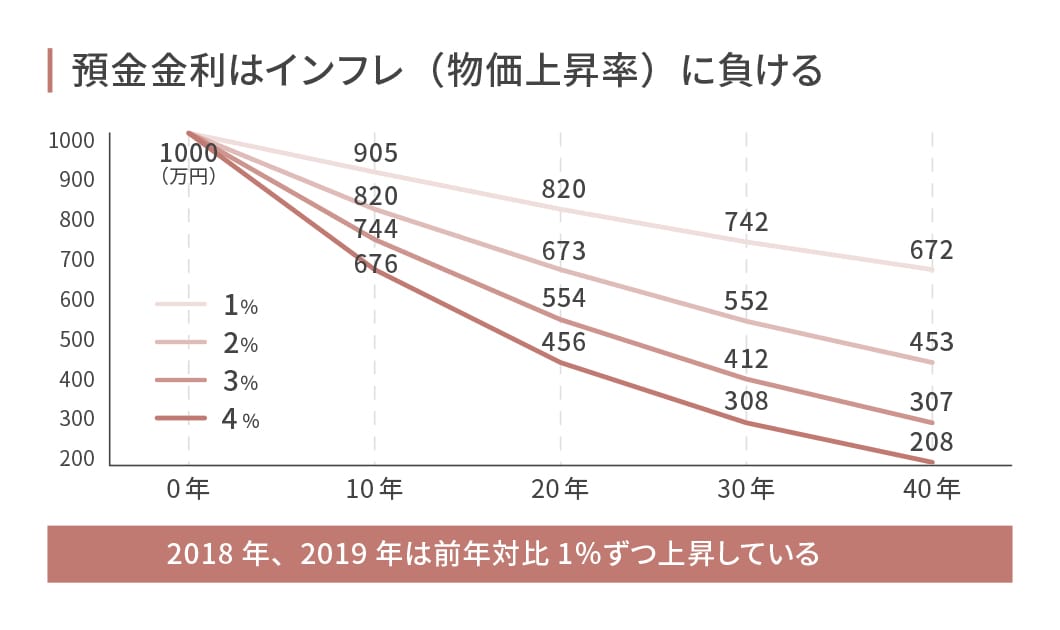

貯金・保険はインフレに弱い

日本銀行の目標である年2%の物価上昇は、30年後、お金の価値を約半分にしてしまいます。

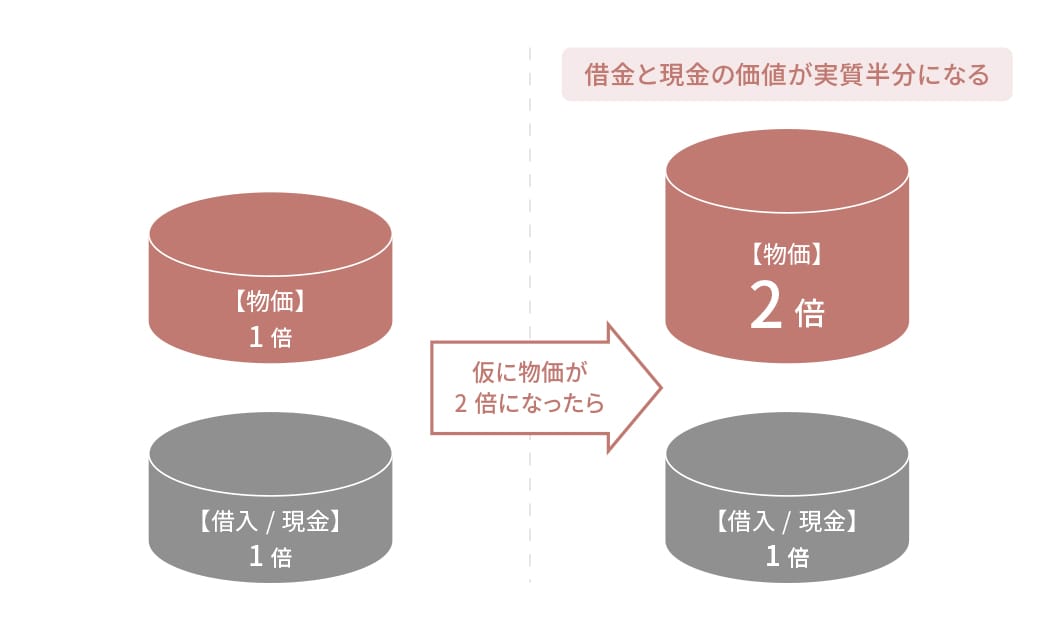

なぜ、日本政府は物価を毎年上げていきたいのか

なぜ、日本政府は物価を毎年上げていきたいのか。それは日本が借金大国であることが関係しています。物価が毎年上がることで、相対的に借金の貨幣価値が下がります。借金はインフレで値上がりすることがないため、日本の物価があがれば借金は相対的に少なくなっていきます。つまり、日本政府は物価上昇で自国の借金を減らそうと考えているのです。

日本政府と同じスタンスをとることで、ローンの返済とは別に、残りの借入を実質的に減らすことができます。借入をして都内の優良物件を所有することで、日本政府が目指す物価上昇率 年2%のメリットを享受できます。

本当にインフレなど起こるのだろうか?と疑問に思う方もいらっしゃるかもしれません。しかし、日本の物価は昔と比べて確実に上昇しており、今後も日銀はインフレを目指していく方針は変わっていません。

不動産投資は「借入」を活用した資産運用術です。つまり価値のある借入をあえてすることによって、日本政府の狙う物価上昇、借入軽減の波に一緒に乗ることができるということです。不動産投資の場合は、物価上昇に加えて家賃でローンを返済することもできるため、インフレ対策には特に有効な手段となります。

Merit05相続税・贈与税の軽減に有効

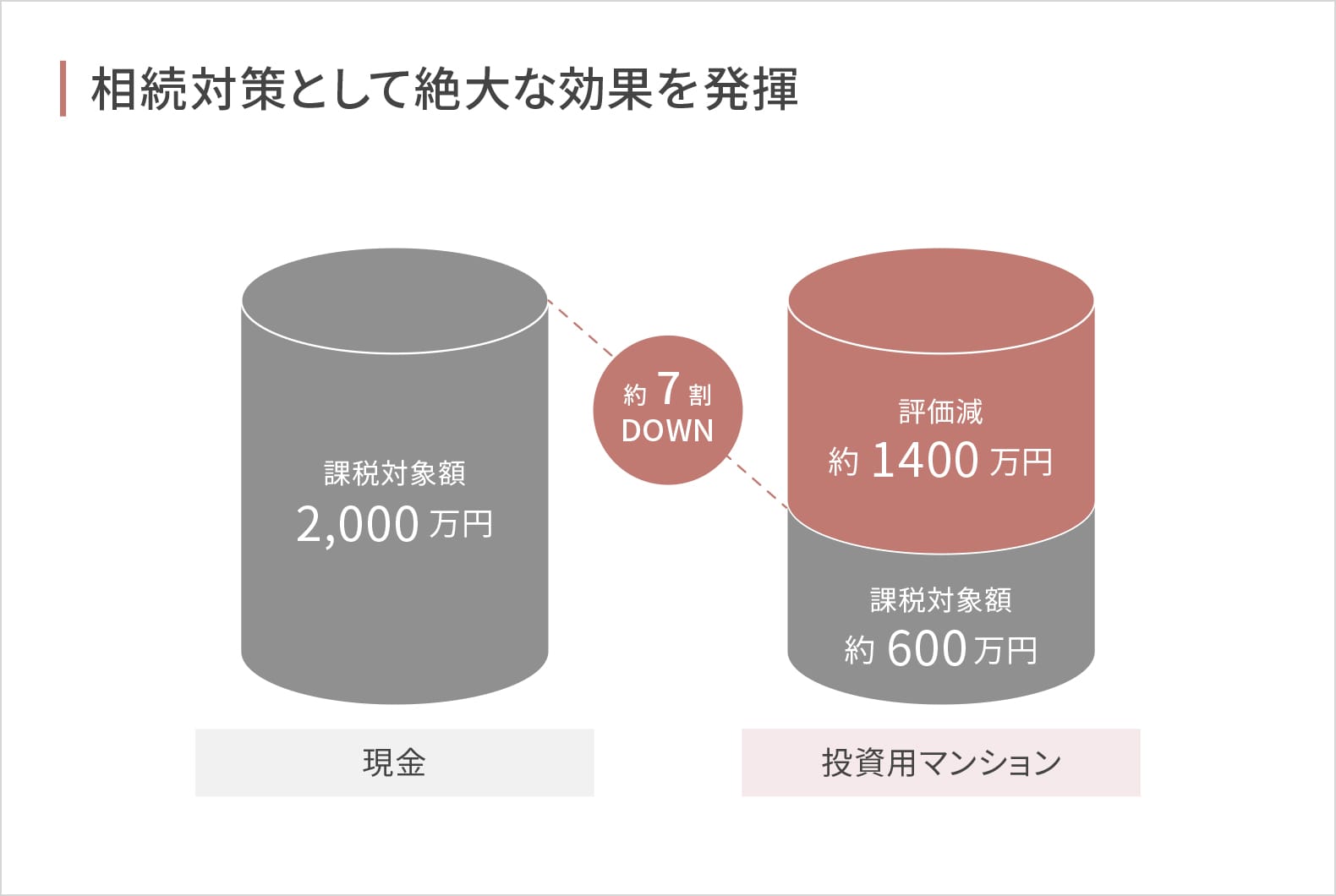

一般的に、財産を「現金・預金」で所有している場合、額面の100%に対して相続税が課税されますが、

不動産の場合は「不動産の課税評価額」に対して相続税が課税されます。

東京中古ワンルームの場合は、不動産時価の約30~40%程度の課税評価額になります。

不動産を購入することにより、同じ価値の財産でも、現金と比べて60%~70%も課税対象額を圧縮できます。

未来の為の資産形成を始めて、

豊かで充実感のある人生を

満喫しましょう。

定年までにローンのないマンションを

3戸以上持つ具体的な方法は、

セミナーや個別相談にてお伝えしています。

不動産投資は始めるのが早ければ早いほどメリットを享受できる投資法です。

ご興味ご関心のある方は、

まずはお気軽にお問合せください。